Sonderfälle

Inhaltsverzeichnis |

Sonderfälle

Nachfolgend werden Sonderfälle bei den manuellen Buchungen in ECAROS aufgeführt, die aus der Tatsache resultieren, dass für die korrekte Umsatzsteuerverbuchung und -verprobung immer mit einem Steuerschlüssel gebucht werden muß.

Verbuchung von Einkäufen mit Altteilesteuer

Zur Zeit ist eine automatische Verbuchung der Altteilevorsteuer mittels des in ECAROS enthaltenen Vorsteuerschlüssels (13) nicht möglich. Vielmehr ist eine manuelle Verbuchung der Altteilesteuer notwendig. Da in ECAROS die Umsatzsteuerberechnung / -verprobung anhand von Steuerschlüsseln erfolgt, muß eine Luftbuchung eingefügt werden.

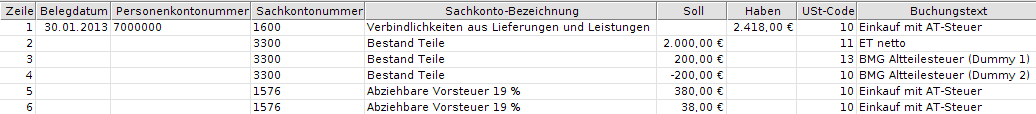

Im nachfolgenden Beispiel soll eine Eingangsrechnung in Höhe von 2.418,-- € verbucht werden. Dieser Betrag teilt sich wie folgt auf:

| Teilewert (netto): | 2.000,00 |

| „normale“ Umsatzsteuer 19%: | 380,00 |

| Altteilesteuer: | 38,00 |

Die Bemessungsgrundlage für die Berechnung der Altteilesteuer beträgt somit 200,-- €.

Wie bereits w.o. erwähnt, ist es für die korrekte Verbuchung der Vorsteuer auf den Altwert notwendig, eine Luftbuchung zu erzeugen. Diese Luftbuchung kann auf ein beliebiges Konto erfolgen, da sich die Luftbuchungen per Saldo aufheben. Im Nachfolgenden wurde für die Dummybuchungen ebenfalls das Bestandskonto 3300 benutzt.

Bei den Dummybuchungen ist darauf zu achten, dass diese mit Steuerschlüsseln erfolgen und dass sich die Buchungen auf dem „Verrechnungskonto“ wieder aufheben.

In ECAROS stellt sich die Verbuchung des Beispiels nun wie folgt dar:

Bei den Luftbuchungen ist darauf zu achten, dass die Sollbuchung (= Dummy 1) auf das Verrechnungskonto (hier Kto. 3300) mit dem Vorsteuerschlüssel 13 (= Vorsteuer Altwert) und die negative Gegenbuchung (=Dummy 2) auf das Verrechnungskonto (ebenfalls Kto. 3300) mit dem Vorsteuerschlüssel 10 (= ohne) erfolgen.

Die Benutzung des Steuerschlüssels 13 führt dazu, dass auf dem Konto 1576 38,-- € zusätzliche Vorsteuer gebucht werden.

Damit die Buchung auf dem Verrechnungskonto 3300 ohne Auswirkung auf die Vorsteuer ausgeglichen wird, muß die Gegenbuchung mit einem steuerfreien Steuerschlüssel (hier 10) erfolgen.

Verbuchung von innergemeinschaftlichen Erwerben (Vor- und Umsatzsteuer)

| Definition: |

|---|

| Neufahrzeuge oder Ersatzteile werden in einem EU-Staat (z.B. Niederlande) erworben. Es fällt Vor- und Umsatzsteuer an. Wie muss die Verbuchung erfolgen, damit ECAROS die entsprechenden Werte korrekt in der Umsatzsteuer-Voranmeldung einträgt? |

Wie schon bei der Verbuchung von Einkäufen mit Altteilesteuer gibt es auch beim i.g. Erwerb keinen Steuerschlüssel, der gleichzeitig die Vor- und die Umsatzsteuer verbucht. Auch hier ist die Verbuchung mittels Luftbuchungen notwendig.

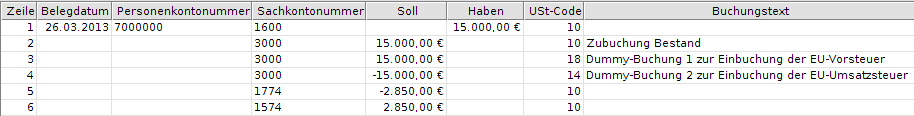

| Beispiel: | Ein Neufahrzeug wird für Netto 15.000,- Euro aus einem anderen EU-Staat reimportiert. Es besteht ein innergemeinschaftlicher Erwerb, bei dem Vor- und Umsatzsteuer anfällt. |

Die Verbuchung stellt sich wie folgt dar:

Anstelle des Kontos 3000 für die 2 Dummybuchungen, können Sie auch ein oder mehrere andere Verrechnungskonten anlegen und bebuchen. Achten Sie bitte nur immer darauf, dass sich die Dummybuchungen wertmäßig aufheben.

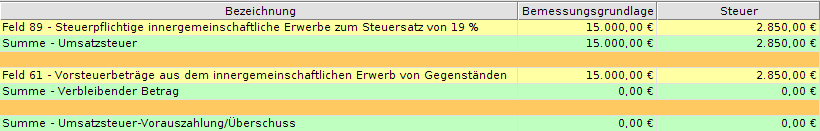

In der Umsatzsteuer-Voranmeldung finden Sie, nur auf dieses Beispiel bezogen, die folgenden Angaben:

Verbuchung von Eingangsrechnungen im Rahmen des sogenannten reverse charge - Verfahrens

| Definition: |

|---|

| Erbringen ausländische Dienstleister und Werklieferer Leistungen in Deutschland, übernimmt der Leistungsempfänger die Umsatzsteuerschuld des Leistenden (reverse charge) in seiner Umsatzsteuervoranmeldung bzw. Umsatzsteuererklärung. Der ausländische Unternehmer erteilt eine Netto-Rechnung, die Umsatzsteuer wird vom Leistungsempfänger im Rahmen seiner Umsatzsteuervoranmeldung angemeldet (§13b Abs. 1 Satz 1 Nr. 1 UStG) und bei regelbesteuerten Unternehmern ist diese Umsatzsteuer gleich wieder als Vorsteuer abzugsfähig (§15 Abs. 1 UStG). |

Für die Verbuchung von Eingangsrechnungen im Rahmen des reverse charge - Verfahrens wurden

die nachfolgend aufgeführten neuen Umsatzsteuercodes eingerichtet:

- 31 Als Leistungsempfänger geschuldete USt 19 %

- 32 Als Leistungsempfänger geschuldete USt 7 %

- 33 Vom Leistungsempfänger geschuldete VoSt 19 %

- 34 Vom Leistungsempfänger geschuldete VoSt 7 %

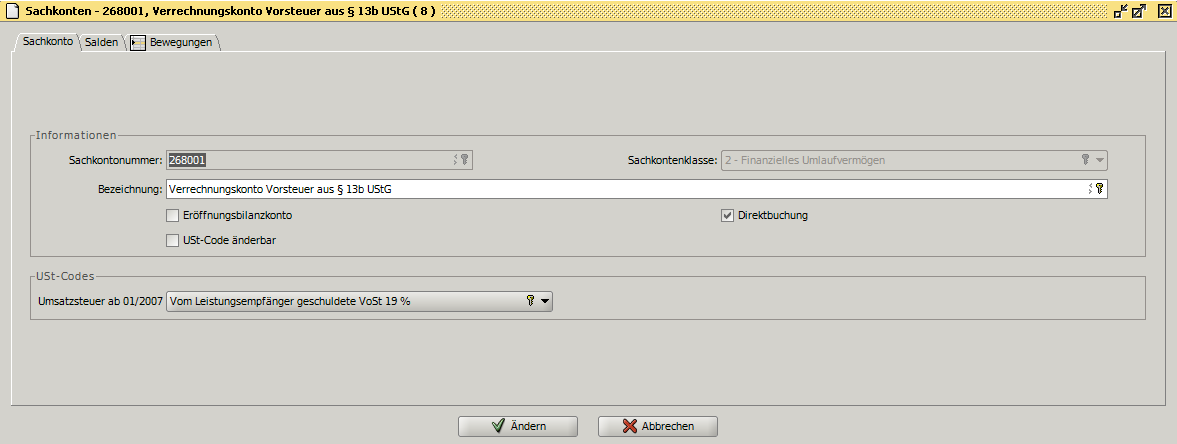

Weitere Voraussetzung für die korrekte Verbuchung und die richtige Darstellung in der Umsatzsteuer-Verprobung bzw. in der Umsatzsteuer-Voranmeldung ist die Benutzung von 2 Verrechnungskonten, auf denen die Bemessungsgrundlagen für die Umsatzsteuer bzw. für die Vorsteuer gebucht werden. Es bietet sich an, für diesen Zweck 2 neue Konten im Forderungsbereich anzulegen. Beispielhaft haben wir für diese Dokumentation auf Basis des SKR 63 die Konten 268001 „Verrechnungskonto Vorsteuer aus §13b UStG“ und 268002 „Verrechnungskonto Umsatzsteuer aus §13b UStG“ angelegt. Die Kontoeigenschaften entnehmen Sie bitte der folgenden Abbildung. (Im SKR 61 bieten sich hierfür beispielsweise die Konten 159802 und 159803 an.)

Bitte achten Sie darauf, dass diese 2 Verrechnungskonten in der Summe niemals einen Saldo ausweisen dürfen.

Nach diesen vorbereitenden Schritten können Sie nun die Eingangsrechnungen manuell buchen.

Öffnen Sie hierzu das gewünschte Journal und wechseln Sie zum erweiterten Buchungsmodus.

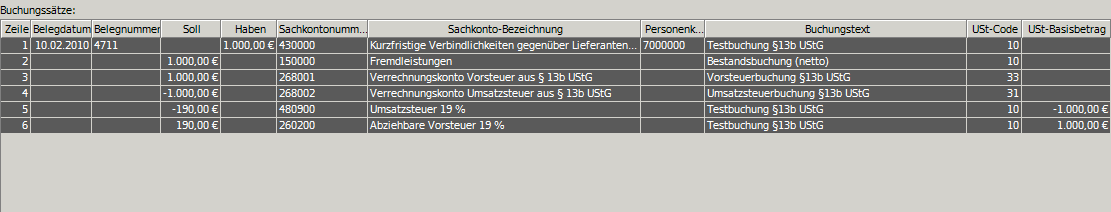

Im nachfolgenden Beispiel soll die Eingangsrechnung über eine Sonstige Leistung von netto 1.000,- € verbucht werden.

Wie Sie dem Beispiel entnehmen können, wird zunächst der Rechnungsbetrag steuerfrei beim Kreditor erfasst (Zeile 1 + 2). Anschliessend erfolgt die Verbuchung auf die Verrechnungskonten, hierbei gilt es 2 Dinge zu beachten: erstens sollten Sie die Beträge als Nettobeträge erfassen und zweitens sollten Sie die Umsatzsteuerbuchung immer als negativen Betrag auf dem Verrechnungskonto erfassen (Zeile 3 + 4). Durch die Benutzung der Steuerschlüssel 33 und 31 erfolgt die korrekte Verbuchung der Umsatz- und der Vorsteuer.

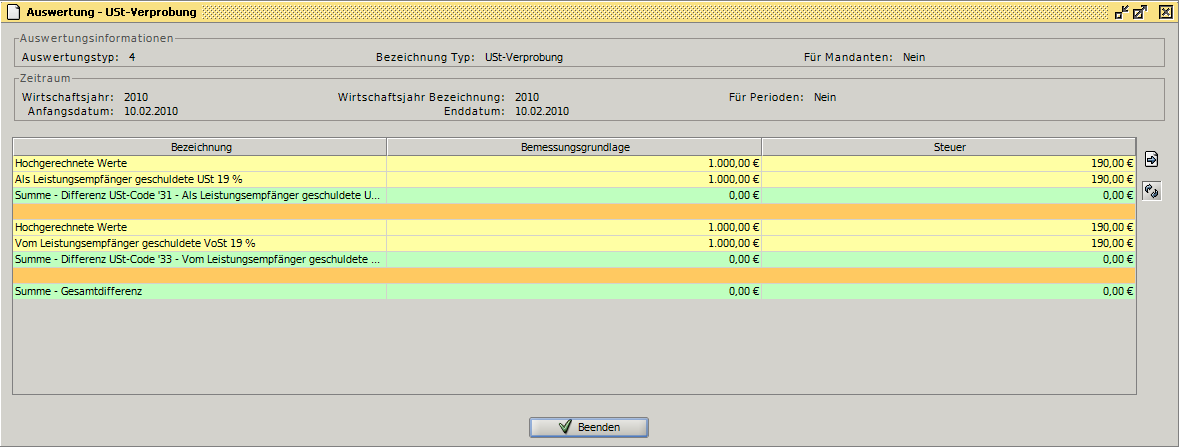

Die Umsatzsteuer-Verprobung zu diesem Geschäftsvorfall stellt sich nun wie folgt dar:

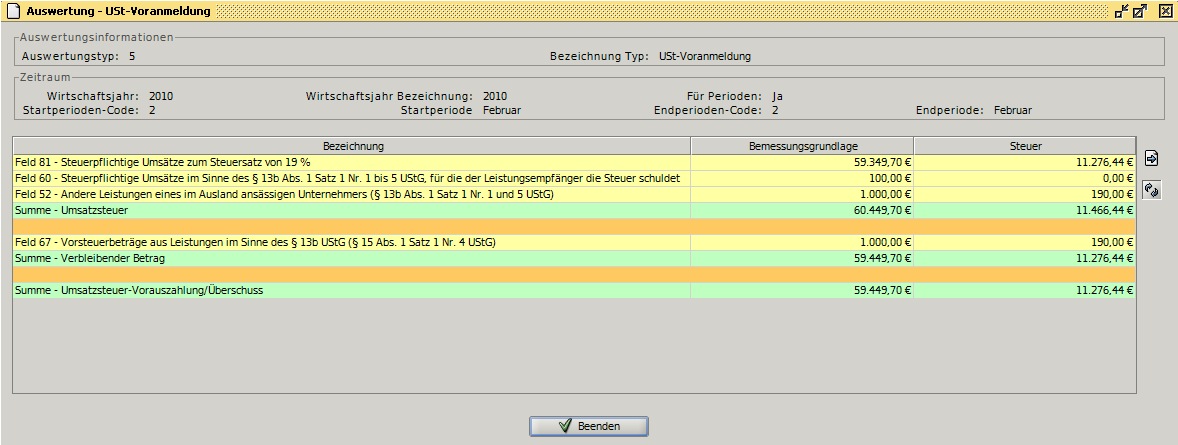

Zu beachten sind nun noch die dazugehörigen Einträge in der Umsatzsteuer-Voranmeldung, da die Umsatz- und Vorsteuerbeträge separat aufzuführen sind (siehe Einträge in den Feldern 52 und 67).